BTC Bitcoin: Possible zone de rebond !BTC Bitcoin: Possible zone de rebond !

Bonjour,

Après avoir conu une grosse chute depuis son dernier ATH, le bitcoin est arrivé sur une possible zone de rebond.

En effet sur un graphique Weekly on peut voir que le prix a déjà effectué sa deviation standard et qu'il n'a pas clôturé en dessous.

Ajoutons que cela correspond à environ aux 0,5 sur le retracemenr de Fibonacci.

De plus il a touché le milieu du FVG Weekly illustré en vert sur le graphique.

Le Bitcoin peut donc reprendre sa hausse, cependant une entrée à ce moment est plutôt agressive.

Pour une entrée plus sûre il faut attendre un changement de structure au moins en Daily, ce qui correspondrait à une clôture au dessus du dernier HIGH à 92822 environ.

Et si possible avec une belle bougie haussière.

A très bientôt

PS: N'hésitez pas à cliquer sur Boost 🚀 si vous êtes d'accord avec mon idée !

Bon trades 📈!

Analyse de la tendance

NOTRE SETUP XAUUSD TODAY : Supply ZONE

👀 Aujourd'hui, je surveille cette zone de Supply sur XAUUSD avec un potentiel setup. J'attends des confirmations en LTF une fois dans la zone avant de me positionner dans cette zone.

Ce que j'ai identifié pour cette zone :

📈 Market Structure: Identification du sens de la tendance et de la structure du marché, pour maximiser la probabilité de taux de réussite

🔄 Fibonacci: Utilisation du retracement de Fibonacci pour déterminer les zones OTE de retournement et les zones avec le plus de volume profile.

💼 Supply & Demand: J’identifie ici une zone de supply ou une zone de demand, dans l'objectif d'obtenir une réaction du prix une fois la zone comblée.

💧 Liquidity: J'ai identifié une zone avec de la liquidité à récupérer, afin de taguer une réaction du prix une fois cette liquidité complètement prise.

⚖ Imbalance: Je recherche des variations soudaines de prix et des trous d'ordres, ainsi que de possibles gap afin d’avoir une confirmation supplémentaire.

🎯 P.O.C: Je regarde aussi le Point of Control ou il est situé ici, ce qui indique un volume élevé échangé à ce niveau.

🕰 Session Liquidity: On prends en compte la liquidité des sessions précédentes, notamment les highs, lows et les zones de liquidity.

🛎 Entry Model: Un pattern d'entrée précis valide la possibilité de prendre position dans cette zone.

📊 Volume Zone/Structure: Une augmentation notable du volume est visible dans cette zone, confirmant son importance.

🔥 50% of Fibonacci: Le niveau des 50% du Fibonacci renforce la solidité de cette zone.

Pense à t’abonner et à mettre une petite fusée 🚀 pour donner de la force !

Cette analyse est uniquement à but pédagogique et ne constitue pas un conseil financier.

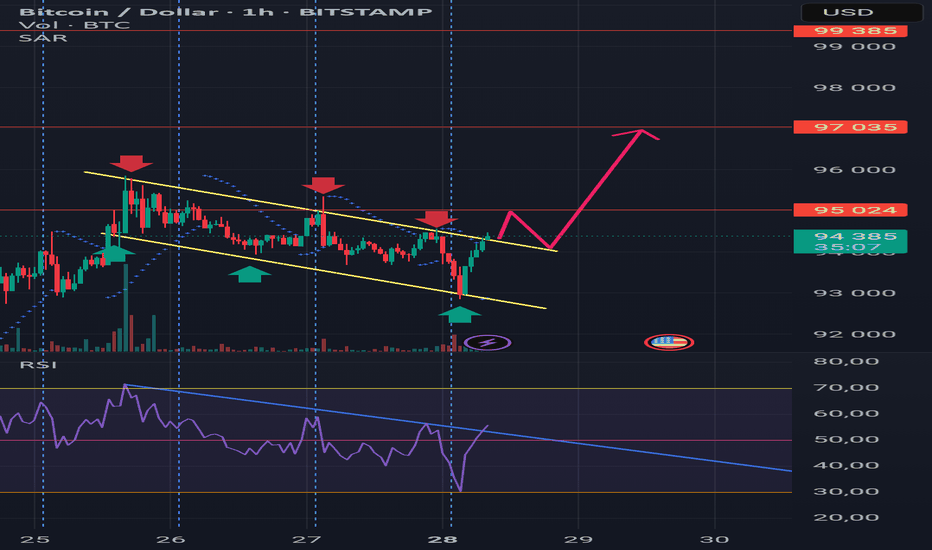

"Analyse Technique BTC/USD Objectif 98 000$ avec Zone de SupportAnalyse Technique :

🔹 EMA 9

📉 Ligne orange (EMA 9 clôture) : 93 233,68 $

➡️ Le prix est au-dessus de l’EMA, indiquant une force haussière.

📦 Zone RBR (Rally-Base-Rally)

🔵 Zone : environ 92 000 $ - 93 000 $

🛡️ Sert de zone de support — le prix pourrait rebondir ici en cas de repli.

🚧 Zone de Résistance

📍 Juste au-dessus du prix actuel

📈 Une cassure au-dessus de cette zone pourrait lancer un mouvement haussier.

🎯 Objectif : 98 000 $

🚀 Gain potentiel : +7,09 %

📊 Cible haussière forte si la cassure est confirmée.

🛑 Stop Loss : 90 314,13 $

⚠️ Placé juste en dessous de la zone RBR pour limiter les pertes.

Résumé de l’Idée de Trading :

🔽 Entrée : à la cassure de la résistance

🎯 Objectif : 98 000 $

🛑 Stop Loss : 90 314,13 $

📈 Le ratio risque/rendement semble favorable.

NAZDCAD bullish

NZDCAD bullish en HTF, il est actuellement en train de nous faire un open low high close en weekly, j'attends qu'il vienne chercher le old high juste en bas pour envisager un buy

le plus sûr reste quand même d'attendre la fermeture daily d'aujourd'hui, de plus on a une élection présidentielle donc on pourrait faire le strong low de la semaine aujourd'hui

Marché de l’Or : Repli Technique Avant Reprise ?

⸻

📰 Résumé des faits marquants :

• Apaisement relatif des tensions commerciales entre les États-Unis et la Chine :

• Trump parle de négociations commerciales, mais Pékin dément.

• Le secrétaire américain au Trésor a également contredit Trump.

• Avalanche de données américaines attendue cette semaine :

• Emploi d’avril, PIB T1, Inflation PCE.

• Ces données seront cruciales pour la politique de taux de la Fed.

• Le dollar reste stable mais légèrement sous pression.

• L’appétit pour les actifs refuges (or notamment) s’est calmé temporairement avec l’idée d’un possible apaisement commercial.

• Bourses asiatiques et européennes relativement stables ou en légère hausse en début de semaine.

• La Chine annonce vouloir stimuler son économie avec des politiques macroéconomiques plus proactives.

⸻

📈 Analyse fondamentale de l’Or :

1. Contexte général :

• L’or a récemment atteint des niveaux records en réponse aux tensions commerciales USA-Chine, à la peur de récession mondiale, et à la recherche de valeurs refuges.

• Toutefois, l’espoir d’une désescalade des tensions a ralenti la demande immédiate pour l’or.

2. Facteurs géopolitiques :

• Tensions USA-Chine : Apaisement fragile → baisse légère de l’or.

• Instabilité politique persistante : la méfiance des investisseurs subsiste, même sans escalade immédiate.

3. Politique monétaire et dollar :

• Fed attentiste face aux incertitudes économiques → pas de hausses de taux immédiates attendues.

• Dollar légèrement affaibli : soutient à moyen terme les prix de l’or, mais stabilisé à court terme.

• Données économiques américaines à venir cette semaine : Si elles sont solides → pression baissière sur l’or ; si elles déçoivent → nouveau soutien haussier pour l’or.

4. Comportement actuel du marché :

• Correction technique après excès haussiers (indicateurs surachetés comme RSI, MACD).

• Les traders sécurisent leurs profits en attendant des signaux plus clairs (résolution USA/Chine, données économiques).

• Stratégie “acheter les creux” reste dominante tant que l’incertitude globale persiste.

⸻

📊 Perspectives sur l’Or :

🔹 Court Terme (cette semaine) :

• Volatilité élevée attendue en fonction des données macroéconomiques américaines.

• Supports clés : $3 250 / $3 200.

• Résistances clés : $3 350 / $3 400.

• Une consolidation entre $3 200 et $3 350 est probable avant un nouveau mouvement majeur.

🔹 Moyen Terme (prochain 1 à 3 mois) :

• Biais toujours haussier, avec possibilité d’atteindre $3 500 si :

• Les données économiques confirment un ralentissement US.

• Les tensions géopolitiques persistent.

• La Fed reste neutre ou annonce des baisses de taux plus tard cette année.

• Attention : Si des négociations USA/Chine sont confirmées et se passent bien, pression baissière temporaire sur l’or possible.

⸻

🧠 Conclusion :

• Fondamentale solide pour l’or à moyen terme : tensions, croissance mondiale fragile, politique de la Fed prudente.

• À court terme, risque de correction ou de consolidation en attendant les données majeures US.

• Stratégie prudente :

• Surveiller les publications économiques cette semaine.

• Favoriser les achats sur replis vers $3 200 – $3 250 pour viser de nouveaux sommets.

• Se méfier des annonces politiques surprises concernant la Chine.

⸻

Merci pour la lecture. SN3AZ.

USDJPY – Pression baissière après test de résistanceUSDJPY vient de toucher une forte zone de résistance autour de 144,706 et commence à montrer des signes d'affaiblissement. Le graphique H4 indique qu'une structure baissière est en train de se former, avec un scénario potentiel de chute vers la zone de support à 142,301 dans un premier temps, puis vers 140,219.

Les EMA34 et EMA89 appuient la pression depuis le haut, confirmant que la tendance baissière reste dominante.

Actualité soutenant la pression baissière :

Récemment, la confiance des consommateurs américains a dépassé les attentes, entraînant une légère reprise du dollar USD. Cependant, le sentiment général du marché penche toujours vers la possibilité que la Fed maintienne une politique monétaire stricte plus longtemps, ce qui exerce une pression négative sur les actifs risqués et favorise un rebond du JPY.

GBPUSD bearish mais bullish

Un gu vraiment pas clair en début de semaine... Avec la FOMC en fin de semaine, on devrait avoir pas mal de volume pendant toute la semaine

Gu nous montre :

- bearish afin de récupérer notre dol court terme, pour ensuite expand pour récupérer une grosse liquidité en montlhy, une fois ce high montlhy pris on pourrait reversal mais attendre des confirmations

OR (XAUUSD) | L’ANALYSE DU JOURAnalyse technique : L’or se retrouve sur un support important qui pourrait lui permettre de rebondir vers 3400 pour le compte de cette nouvelle semaine mais on devra aussi surveiller les possibilités de continuation de la baisse corrective vers 3150

Tendance HTF : Haussière

Tendance MTF : Haussière

Tendance LTF : Baissière

Résistances :

1. 3490- 3495

2. 3500 - 3505

3. 3510 - 3515

Supports :

1. 3300- 3295

2. 3290 - 3285

3. 3280 - 3275

Analyse fondamentale : L'or, considéré comme une protection contre les incertitudes économiques et politiques, prospère dans un contexte de taux d'intérêt bas. En parallèle, lors des réunions de printemps du FMI et de la Banque mondiale, de nombreux participants ont noté que l'administration Trump semblait divisée concernant ses exigences envers ses partenaires commerciaux affectés par ses politiques tarifaires.

N’oubliez pas de mettre une 🚀 sous le graphique si vous avez aimé l’analyse.

☄LETSS WINVESTINGG☄

DXY | L’ANALYSE DU JOURAnalyse technique : Le dollar reprend des forces ce début de semaine mais il y a une forte résistance qui pourrait lui faire obstacle sous 100.000

Il peut donc poursuivre sa hausse au dessus de cette résistance comme peut être rejeté à la baisse vers 99.000

Tendance HTF : Baissière

Tendance MTF : Baissière

Tendance LTF : Haussière

Résistances :

1. 105.000-105.500

2. 106.000-106.500

3. 107.000-107.500

Supports :

1. 100.500-100.000

2. 095.500-095.000

3. 090.500-090.000

Analyse fondamentale: La semaine dernière, des signes d'apaisement sont apparus entre l'administration Trump et la Chine, avec une offre de réduction des droits de douane de la part des États-Unis et une exemption de certaines importations en Chine. Néanmoins, bien que Trump ait affirmé des progrès et des discussions avec Xi Jinping, Pékin a démenti l'existence de négociations commerciales, et le secrétaire au Trésor, Scott Bessent, n'a pas évoqué de pourparlers sur les droits de douane.

N’oubliez pas de mettre une 🚀 sous le graphique si vous avez aimé l’analyse.

☄LETSS WINVESTINGG☄

Analyse du prix de l'or du 28 avrilLe groupe de bougies D1 forme une zone contestée avec une marge de prix de 100 entre 3367 et 3267

La zone de prix 3300 montre une réaction des prix. Si le prix dépasse 3300 au début de la session européenne, faites attention à la zone 3314 et considérez la réaction du prix de la session européenne pour une stratégie de VENTE autour de cette zone de prix. Il y a encore une zone à surveiller pour la stratégie de VENTE autour de 3343, la rupture de cette zone atteindra la zone de résistance quotidienne de 3367.

Stratégie d'ACHAT, faites attention autour de 3275 lorsque cette zone est cassée, seul 2235 peut envisager d'ACHETER. Ne bloquez absolument pas le navire lorsque le prix dépasse 3275.

Bourse, les temps forts fondamentaux à suivre cette semaineAlors que les marchés actions ont rebondi depuis leur point bas établi au début du mois d’avril, cette semaine à cheval sur fin avril et début mai voit la publication de données fondamentales de premier rang.

La guerre commerciale est le nouveau facteur fondamental dominant. Mais le marché s’intéresse surtout à l’impact sur l’inflation US et le marché du travail US.

Il faut donc mettre sous surveillance la publication de l’inflation US PCE le mercredi 30 avril et le rapport NFP le vendredi 2 mai.

Seul le chemin de la diplomatie commerciale peut maintenir intacte la trajectoire de la désinflation US et ainsi permettre à la Réserve Fédérale de reprendre la baisse du taux d’intérêt de ses fonds fédéraux pour une raison saine (c’est-à-dire une inflation qui tend vers 2% et un taux de chômage stable autour des 4% de la population active). Cette reprise de la baisse du taux d’intérêt des fonds fédéraux est essentielle pour valider le creux majeur du S&P500 sur le support des 4800 points.

Voici 4 raisons pour lesquelles j’estime qu’il est peu probable que la guerre commerciale soit à l’origine d’une seconde vague d’inflation. L’indice PCE du mercredi 30 avril devrait voir la reprise de la baisse du taux d’inflation nominal en direction des 2%.

Raison 1 : La première guerre commerciale à outrance entre la Chine et les Etats-Unis entre 2017 et 2019 n’a pas provoqué de vague inflationniste et s’est même terminée par un accord commercial entre la Chine et les Etats-Unis au mois de décembre 2019 (Phase One Trade Deal)

Raison 2 : La guerre commerciale concerne de manière directe les produits agricoles et les produits manufacturés, mais aucun service n’est concerné de manière directe. Les services représentent 70% du calcul des taux d’inflation US et les USA sont une économie de services à hauteur de 80% de leur PIB.

Raison 3 : Avec le risque de ralentissement économique mondial sur fond de guerre commerciale, le prix du pétrole a chuté en bourse et cela va avoir un fort impact baissier sur le taux d’inflation nominal avec un effet direct + indirect estimé à 10% dans le calcul des taux d’inflation.

Raison 4 : La désinflation du secteur immobilier est structurelle et elle représente 30% du calcul de l’inflation et n’a aucun lien avec la guerre commerciale.

Le rapport NFP du vendredi 2 mai va quant à lui permettre d’évaluer si la guerre commerciale a déjà commencé ou non à dégrader le marché du travail US. C’est le baromètre ultime pour évaluer la probabilité d’une récession économique.

CONCLUSION : cette semaine, il faut donc mettre sous très haute surveillance l’inflation US PCE, le rapport NFP et naturellement toute l’actualité autour de la diplomatie commerciale et la relation Trump/Powell (avant la décision de la FED du mercredi 7 mai).

AVERTISSEMENT GÉNÉRAL :

Ce contenu s'adresse aux personnes familières avec les marchés financiers et les instruments financiers, et est fourni à titre informatif uniquement. L'idée présentée (y compris les commentaires de marché, données de marché et observations) ne constitue pas un produit de recherche de la part d'un département de recherche de Swissquote ou de ses affiliés. Ce matériel vise à mettre en lumière les mouvements du marché et ne constitue en aucun cas un conseil en investissement, juridique ou fiscal. Si vous êtes un investisseur particulier ou si vous manquez d’expérience dans le trading de produits financiers complexes, il est recommandé de consulter un conseiller agréé avant toute décision financière.

Ce contenu n’a pas pour objectif de manipuler le marché ni d’encourager un comportement financier spécifique.

Swissquote ne garantit en aucun cas la qualité, l’exactitude, l’exhaustivité ou l’absence de violation de ce contenu. Les opinions exprimées sont celles du consultant et sont fournies à des fins éducatives uniquement. Toute information liée à un produit ou un marché ne doit pas être interprétée comme une recommandation d'une stratégie d’investissement ou d’une transaction. Les performances passées ne garantissent pas les résultats futurs.

Swissquote, ses employés et représentants ne sauraient en aucun cas être tenus responsables de tout dommage ou perte, directe ou indirecte, résultant de décisions prises sur la base de ce contenu.

L'utilisation de marques ou de noms commerciaux de tiers est uniquement à titre informatif et n’implique aucune approbation de la part de Swissquote, ni que le propriétaire de la marque a autorisé Swissquote à promouvoir ses produits ou services.

Swissquote est la marque commerciale regroupant les activités de Swissquote Bank Ltd (Suisse) régulée par la FINMA, Swissquote Capital Markets Limited régulée par la CySEC (Chypre), Swissquote Bank Europe SA (Luxembourg) régulée par la CSSF, Swissquote Ltd (Royaume-Uni) régulée par la FCA, Swissquote Financial Services (Malte) Ltd régulée par la MFSA, Swissquote MEA Ltd (Émirats arabes unis) régulée par la DFSA, Swissquote Pte Ltd (Singapour) régulée par la MAS, Swissquote Asia Limited (Hong Kong) licenciée par la SFC, et Swissquote South Africa (Pty) Ltd supervisée par la FSCA.

Les produits et services de Swissquote sont destinés uniquement aux personnes autorisées à les recevoir conformément au droit local.

Tout investissement comporte un risque. Le risque de perte en tradant ou en détenant des instruments financiers peut être important. La valeur des instruments financiers, y compris mais sans s’y limiter, actions, obligations, cryptomonnaies et autres actifs, peut fluctuer à la hausse comme à la baisse. Il existe un risque important de perte financière lors de l'achat, de la vente, du staking ou de l'investissement dans ces instruments. SQBE ne recommande aucun investissement, transaction ou stratégie en particulier.

Les CFD sont des instruments complexes comportant un risque élevé de perte rapide en raison de l'effet de levier. La grande majorité des comptes de clients de détail subissent des pertes en capital lors du trading de CFD. Vous devez vous assurer que vous comprenez le fonctionnement des CFD et que vous pouvez vous permettre de prendre un risque élevé de perte.

Les actifs numériques ne sont pas régulés dans la plupart des pays et les règles de protection des consommateurs peuvent ne pas s’appliquer. En tant qu'investissements hautement volatils et spéculatifs, ils ne conviennent pas aux investisseurs ayant une faible tolérance au risque. Assurez-vous de bien comprendre chaque actif numérique avant de trader.

Les cryptomonnaies ne sont pas considérées comme une monnaie légale dans certaines juridictions et sont soumises à des incertitudes réglementaires.

L'utilisation de systèmes basés sur Internet peut entraîner des risques importants, notamment, mais sans s’y limiter, la fraude, les cyberattaques, les pannes de réseau et de communication, ainsi que le vol d’identité et les attaques de phishing liées aux crypto-actifs.

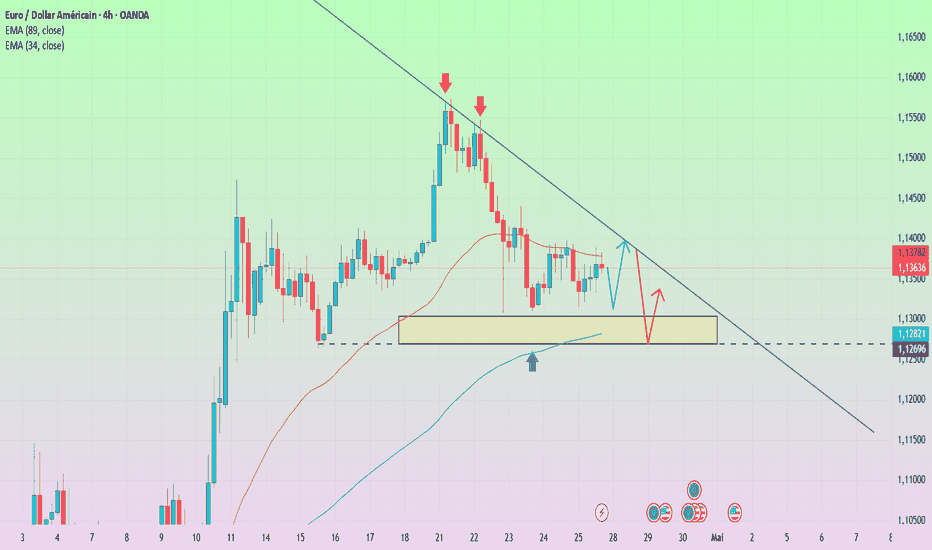

EURUSD – Repli technique, la pression baissière reste dominanteActuellement, EURUSD évolue dans une phase de consolidation autour de la zone de 1,1375 mais reste bien enfermé sous la ligne de tendance baissière. Les tentatives de rebond s'arrêtent simplement sur des résistances faibles, insuffisantes pour inverser la tendance principale.

Le graphique montre que : EURUSD pourrait compléter une petite structure de correction dans la zone de 1,13127–1,13972 avant de poursuivre une forte chute vers la zone de support à 1,12313.

Demain soir, le rapport sur la création d'emplois non agricoles (NFP) sera publié. Il s'agit de l'un des indicateurs les plus importants de la santé de la consommation et de l'économie américaine. Si les chiffres réels dépassent les prévisions, le dollar américain sera fortement soutenu → ce qui accentuera encore la pression baissière sur l'EURUSD.

Bien que la publication du NFP arrive avec un certain délai, son importance reste considérable étant donné son rôle clé dans l'économie.

XAUUSD – Tendance baissière en route après cassure du supportSalut tout le monde ! Voyons rapidement ensemble la situation du prix de l'or aujourd'hui.

Actuellement, XAUUSD a cassé la zone de support clé autour de 3.284 et continue de glisser nettement sous la trendline haussière précédente.

Le graphique montre que : Après une faible reprise technique vers la zone de 3.364 (qui est maintenant devenue une nouvelle résistance), XAUUSD pourrait continuer à chuter vers des supports plus bas autour de 3.284, voire descendre encore plus bas vers 3.255.

Actualité chaude soutenant la tendance baissière :

Le rapport sur la création d'emplois non agricoles aux États-Unis vient d'être publié avec des résultats positifs, montrant que le marché du travail américain reste très solide. Comme la création d'emplois est un indicateur principal de la santé de la consommation et de l'économie en général, le dollar américain s'est fortement renforcé, exerçant ainsi une pression baissière sur l'or.

L'or attend une confirmation de breakout.Le prix de l’or évolue dans un canal baissier bien défini, avec deux rejets clairs au niveau de la zone de résistance supérieure. Après une forte chute, le prix rebondit actuellement depuis la zone de support autour de 3 279, correspondant à l’EMA89 et à une ancienne zone de support horizontale.

Le prix montre des signes de reprise légère, formant un modèle d'accumulation en range latéral entre 3 279–3 365. Si le prix continue à évoluer latéralement dans cette zone et casse le canal baissier, un breakout haussier a de fortes chances de se produire.

Conditions de confirmation :

– Clôture au-dessus de la zone 3 324

– Volume ou bougie de breakout forte confirmant le franchissement de l’EMA34

– Retest réussi autour de la zone de breakout (cercle rouge) → confirmation d’un retournement haussier.

Stratégie suggérée :

Acheter si le prix casse le canal et reteste avec succès la zone 3 279–3 324

TP1 : 3 365 — zone de sommet récente

TP2 : 3 431 — objectif plus ambitieux si la cassure est validée

SL sous 3 253 — une rupture de l’EMA89 invaliderait la structure de reprise.

→ Des nouvelles économiques inattendues (comme les décisions FOMC ou les données sur l’inflation) peuvent provoquer une volatilité non anticipée.

EURUSD – Tension sur la Trendline, en attente d’une explosion?Salut tout le monde ! Aujourd'hui, on met à jour rapidement la situation de l’EURUSD sur l’unité de temps H4.

Actuellement, l’EURUSD évolue dans un canal baissier bien défini, avec la trendline supérieure rejetant constamment les tentatives de hausse. Après la chute depuis le sommet de 1,1410, le prix est en phase d’accumulation autour de la zone de support solide 1,1264–1,1280. C’est une zone clé, car si elle casse, l’EURUSD pourrait continuer à baisser plus profondément.

Le scénario que je surveille : Le prix pourrait continuer à osciller autour de cette zone jaune avant de choisir une direction de rupture. Si le prix rebondit et franchit la trendline, l’objectif de 1,1410 sera à portée. À l’inverse, si le support cède, la tendance baissière reprendra.

Actualité supportant l’analyse : Les dernières données montrent que la confiance des consommateurs américains a légèrement baissé, affaiblissant temporairement le dollar. Toutefois, l’euro ne s'est pas renforcé non plus car les PMI de la zone euro publiés récemment étaient en dessous des attentes. Le marché reste donc très prudent avant la prochaine décision de la BCE sur les taux d'intérêt.